Esta multiplicidad y en muchos casos superposición de impuestos lleva a tener un sistema altamente evasivo, con alto grado de informalidad y que atenta directamente a los sectores productivos.

En virtud de lo antes descripto es imperiosa la necesidad de una reforma tributaria integral, que permita incentivar el crecimiento económico y esté basada en la simplicidad (fundamentalmente un sistema tributario con menos impuestos) y que permita logar competitividad en las empresas.

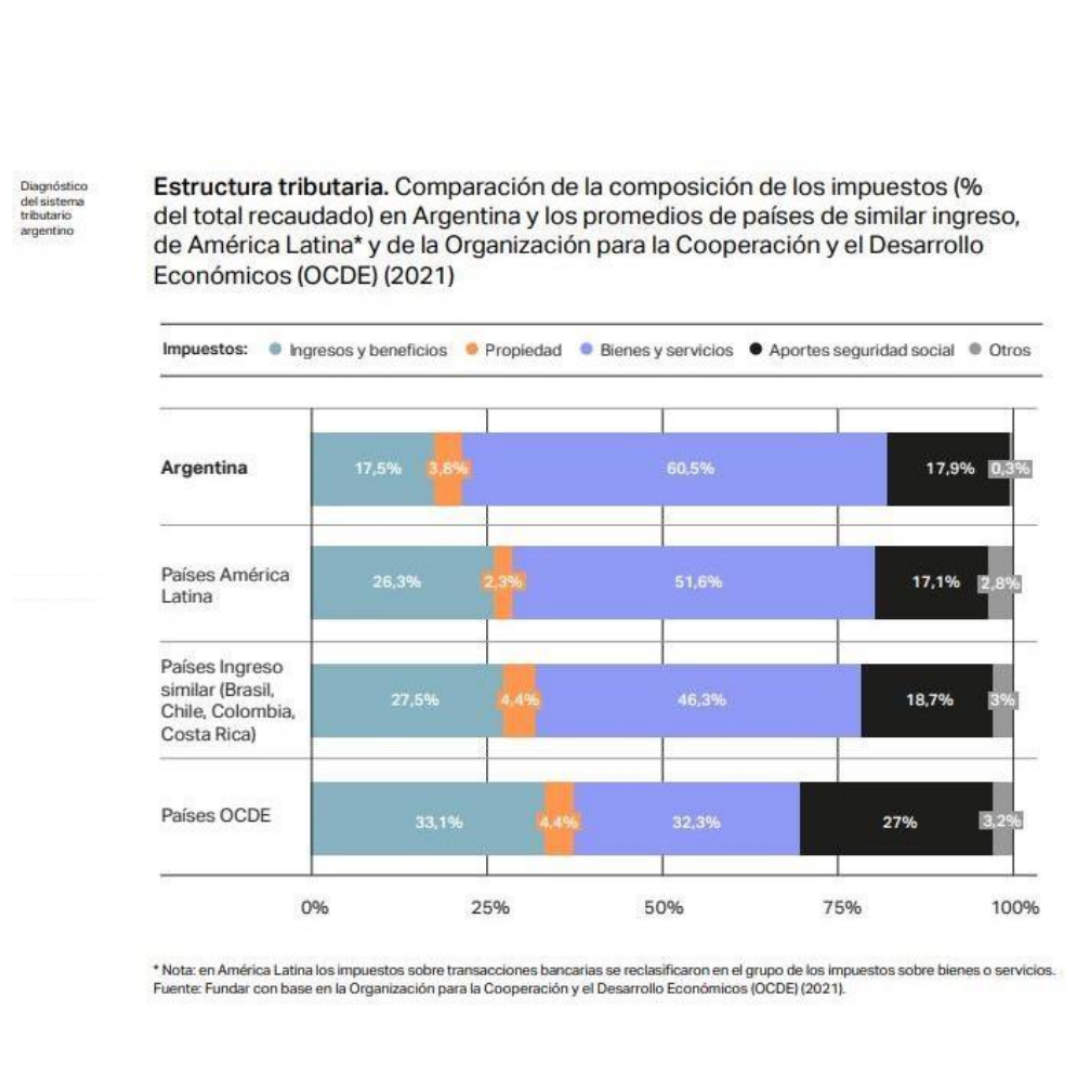

A continuación visualizamos y analizamos la composición de la estructura tributaria de nuestro país en comparación con el resto de países de América Latina y países de la OCDE:

Agrupando los tributos en categorías y comparando la estructura tributaria de Argentina con las de los países de América Latina, los de ingreso similar de la región y los de la OCDE, se observa un exceso de impuestos sobre bienes y servicios y una escasa participación en impuestos sobre ingresos, ganancias y patrimonio.

En Argentina la mayoría de los impuestos recaen sobre los bienes o servicios. Es en este rubro donde además encontramos la mayor diferencia con otros países. Esto se explica por los impuestos sobre las exportaciones, ingresos brutos, operaciones cambiarias y transacciones financieras (débitos y créditos bancarios), que en Argentina tienen un peso superior que en otros países donde son casi inexistentes, y son impuestos altamente distorsivos para las actividades económicas.

Otra gran diferencia se da en relación a los impuestos a los ingresos y beneficios. Estos aportan el 17,5% de la recaudación total, menos que en los países de la OCDE (33,1%), de la región (26,3%) y de ingresos similares (27,5%). También tienen escasa participación los impuestos a la propiedad.

Finalmente, los tributos relacionados con la seguridad social aportan en Argentina (17,9%) una proporción similar a la observada en la región (17,1%), pero menor que el de los países de la OCDE (27%). Además de la informalidad general del mercado de trabajo, la diferencia se da en el régimen de trabajadores autónomos (incluido el monotributo), donde Argentina recauda menos de un tercio de lo observado en otros países de la OCDE (0,3% versus 0,9% del PIB).

Conclusión

Es necesario y de manera urgente reformular el sistema tributario argentino, pasando a uno con menos impuestos, con menor onerosidad y complejidad.

Bajar la cantidad de impuestos, especialmente los de baja recaudación y los distorsivos, implica pasar a un sistema tributario más benévolo, lo cual generaría una ampliación de la base de contribuyentes registrados y por ende una mayor recaudación por parte del fisco. Además es necesario simplificar el cálculo y sostener las normas en el tiempo, lo cual implica tener una cierta previsibilidad al momento de la toma de decisiones de inversión.

Es importante remarcar que el diseño de un buen sistema tributario no tiene validez si no se baja el gasto público, por lo tanto, el déficit de Argentina debe bajarse para poder llevar adelante de manera exitosa una reforma integral del sistema. Esto permitirá al sector privado ser el verdadero motor del crecimiento, a través de la inversión y empleo genuino, logrando a su vez el estado incrementar su recaudación.

Recordemos que el Gobierno de Javier Milei informó al Congreso que en el transcurso de este año presentará "una reforma integral del sistema tributario", en base a criterios de simplificación, aumento de la base de contribuyentes y reducción de la presión fiscal, y comenzaría a regir en el año 2025 en la medida que este año se obtenga superávit fiscal. Veremos si realmente esto ocurre teniendo en cuenta los últimos antecedentes parlamentarios.

Ramiro Montes

Contador Público y Magister en Administración de Empresas

Miembro de la Asociación Argentina de Estudio Fiscales

Fundador de Estudio Montes & Asociados